Porteføljeavkastning

Den totale avkastningen for en portefølje som består av flere aktiva, beregnes som den vektede summen av avkastningen til samtlige aktiva:

Der wi er vekten av aktivum i (andelen i porteføljen). Ri er avkastningen på aktivum i. Eksempel: Anta at en portefølje inneholder tre aktiva som har gitt en avkastning på henholdsvis 9 prosent, 12 prosent og 18 prosent. De tre aktivaene har like stor vekt i porteføljen. Porteføljens avkastning beregnes da som: (1/3 x 9 prosent + 1/3 x 12 prosent + 1/3 x 18 prosent = 13 prosent).

Prisrisiko

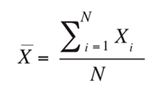

Prisrisiko er aktivaprisens svingninger i forhold til sin middelverdi, aktivumets volatilitet. En aksjes volatilitet angir i hvilken grad aksjens kurs avviker fra sin middelverdi. Volatiliteten gjenspeiler både positive og negative svingninger, og har dermed ikke noe å gjøre med opp- eller nedgang, men er kun et mål på kursbevegelsenes størrelse. Store kursbevegelser er lik med stor risiko, mens et aktivum med en helt lineær prisutvikling har en volatilitet på null. Volatilitet måles som et aktivas standardavvik, og for å beregne standardavviket må man først regne ut middelverdien:

Der Xi er prisen på aktivum X ved observasjon i og N er antallet observasjoner. Standardavviket er roten av den vektede summen av de gjenstående avvikene fra middelverdien.

I og med at avvikene er kvadrert, kan standardavviket ikke bli negativt.

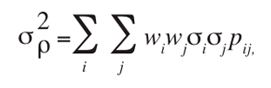

Porteføljerisiko

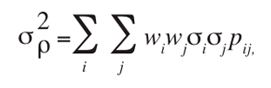

Som vist over så er en porteføljes avkastning den vektede summen av hver enkelt instruments avkastning. Dette gjelder imidlertid ikke for porteføljens totale risiko. I så fall skulle en portefølje med to verdipapirer med like høy volatilitet ha samme volatilitet som de enkelte? Dette gjelder kun i tilfeller da instrumentene har en perfekt korrelasjon (samvariasjon), noe vi skal vise senere. Dersom instrumentene ikke er perfekt korrelert med tanke på kursutvikling, vil porteføljens risiko understige den vektede summen av investeringsrisikoen. Dette kalles diversifisering, og er grunnleggende innen porteføljeteorien. Volatiliteten beregnes som kvadratroten av variansen. I formelen nedenfor ser vi at man ved beregningen av variansen også tar hensyn til korrelasjonskoeffisienten ρ. Så lenge denne ikke får verdien 1, oppnår vi diversifisering, dvs. når alt annet er likt kan vi redusere vår risiko ved å legge til ytterligere et aktivum i porteføljen. Variansen i porteføljeavkastningen beregnes som:

Porteføljens volatilitet målt som standardavvik blir da:

Korrelasjon

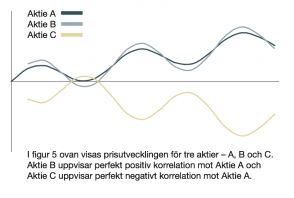

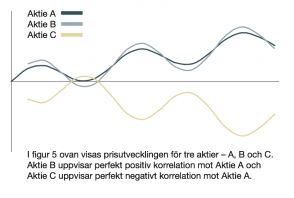

Korrelasjon er et mål på hvordan to aktiva samvarierer, i dette tilfellet hvordan prisene på to aktivum beveger seg i forhold til hverandre.

Det er trolig at en A- og B-aksje i samme selskap vil ha stor samvariasjon. I dette tilfellet vil korrelasjonskoeffisienten nærme seg 1, og diversifiseringseffektene blir små. Det er med andre ord ingen god risikospredning å kjøpe A- og B-aksjer i samme selskap. To aksjer i samme bransje vil trolig samvariere i høy grad en stor del av tiden. Kursutviklingen vil imidlertid ikke vise nøyaktig samme mønster, da den til dels blir styrt av utviklingen i bransjen generelt, men også av utviklingen i det spesifikke selskapet. Ser man isteden på korrelasjonen mellom forskjellige typer aktiva, som obligasjoner, eiendom og råvarer, ser man ofte liten samvariasjon og en korrelasjonskoeffisientsom nærmer seg null. Aktivaklasser som har en negativ korrelasjon beveger seg i motsatt retning, og når prisen på det ene aktivumet stiger, faller prisen på det andre aktivumet. Korrelasjonskoeffisienten er i dette tilfellet negativ. Aktiva med negativ korrelasjon kan være vanskelig å finne, men er verdifulle i en portefølje fordi de kan redusere porteføljens risiko betydelig.

Diversifisering (spredning av risiko)

En diversifisert portefølje oppnås ved å inkludere flere forskjellige aktivaklasser med lav innbyrdes korrelasjon. Historisk sett har råvarer, aksjer og obligasjoner hatt en tendens til å ha en relativt lav korrelasjon. Litt kuriosa: Den såkalte investeringsklokken skal ha dukket opp for første gang 1937 i avisen Evening Standard, og er en teori om aktivaprisenes koblinger til konjunkturen. Teorien sier at du skal kjøpe obligasjoner i en konjunkturnedgang når renten går ned, og aksjer i bunnen av konjunkturen da de skal ligge foran den faktiske utviklingen økonomien og får en oppgang tidlig i konjunkturen. Når økonomien er på bedringens vei og etterspørselen øker, vil råvareprisene utvikle seg best og på toppen av en konjunktur, når rentene er høye, skal man investere i korte renter eller ha pengene på konto. Investeringsklokken kan være en bra tommelfingerregel, selv om det i dag ikke er helt lett å avgjøre hvor vi befinner oss i konjunktursyklusen. Dessuten har vi i senere tid opplevd finansielle kriser som gjør at tidligere sammenhenger ikke lengre gjelder.

Risikoen i fond

Det er betydelig vanligere at fond har definert et mål for avkastning enn et mål for risiko. Dette betyr i så fall at risikoen blir en konsekvens av forvalterens strategier for å oppnå avkastningsmålet. Et regionalt aksjefond som for eksempel et Norge-fond er sjelden spesielt godt diversifisert fra et risikominimeringsperspektiv. Aksjer på det norske markedet har en tendens til å samvariere (ha høy korrelasjon). Mange hedgefond har derimot som mål at den risikojusterte avkastningen skal overstige et bestemt nivå. Risikojustert avkastning innebærer å maksimere avkastningen med hensyn til den risiko som tas. Dersom fondet tar en høyere risiko, skal det være for at avkastningen kan bli høyere.

Sharpe ratio

I fondsverdenen er Sharpe ratio (eventuelt Sharpe-forholdstallet, eller Sharpe-indeks) et vanlig mål på risikojustert avkastning. Navnet kommer fra Nobelpristakeren Willam F. Sharpe og defineres som:

Der R er aktivumets avkastning, Rf er den risikofrie renten, og E(R-Rf) er den forventede meravkastningen sammenlignet med den risikofrie renten. σ er meravkastningens volatilitet. Her antas det at det er en konstant risikofri rente over hele perioden. Sharpe-indeksen har til hensikt å vise hvor godt et aktivum kompenserer for risikoen. Jo høyere forholdstall desto bedre.

Aktiv risiko

Et annet mål på risiko som ofte blir brukt er den aktive risikoen, også kalt Tracking Error. Den aktive risikoen beskriver volatiliteten mellom porteføljens avkastning i forhold til referanseindeksen. Den aktive risikoen beregnes som:

Der Xi er forskjellen mellom fondets avkastning og indeksens avkastning for periode i og N er antallet observasjoner.

Information ratio

Information Ratio (IR) er et risikojustert mål som forteller hvor mye meravkastning en forvalter har bidratt til målt mot den aktive risikoen forvalter tok (Tracking Error). Positiv Information Ratio (alt over null) tilsier at forvalter har gitt meravkastning, og desto større verdi desto mer har forvalter bidratt med meravkastning. Negativ, eller tall i nærheten av null, tilsier at forvalter enten ikke har gitt meningsfull risikojustert meravkastning eller mistet avkastning i forhold til referanseindeksen.

Information ratio utregnes ved å ta meravkastning og dele på tracking error.

Moderne porteføljeteori (MPT)

MPT er basert på teorien om porteføljediversifisering. Teorien går ut på at man ved å optimere valget av aktiva og deres vekter skal kunne maksimere avkastningen gitt en viss risiko, eller minimere risikoen gitt en viss avkastning. Et viktig konsept innen MPT er den effektive fronten (effektive porteføljer). Hvis man legger inn alle mulige valgbare aktiva i et diagram med risikoen på x-akselen og avkastningen på y-akselen, vil man siden kunne koble sammen den venstre kanten av området med en linje, den effektive fronten. Den effektive fronten viser forskjellige muligheter for å maksimere avkastning i forhold til risiko. Befinner du deg innenfor den effektive fronten, kan du alltid finne et aktivum som enten har lavere risiko med samme avkastning, eller samme risiko men høyere forventet avkastning. Det er med andre ord ingen grunn til å velge aktiva som ikke ligger på en effektive fronten.

Den effektive fronten og MPT er matematiske modeller som bygger på relativt begrensede antagelser, noe som medfører at teorien kan skille seg fra virkeligheten, og at diversifisering virker forskjellig under forskjellige forhold. I teorien er samvariasjonen (korrelasjonen) mellom forskjellige aktiva konstant. I virkeligheten har det ofte vist seg at samvariasjonen mellom prisene på forskjellige aktiva øker når hele markedet faller sammen, eller hele land står overfor en konkurs. Dette innebærer at diversifiseringen ofte virker dårligst når man trenger den mest. En fremgangsrik porteføljeforvalter har mange faktorer å ta hensyn til, blant annet avkastning, risiko og innbyrdes korrelasjon mellom forskjellige aktiva. Dessuten bør man ha en strategi for hvordan man skal handle hvis disse parametrene endres. Ved et stort sammenbrudd vil volatiliteten stige, og risikofylte aktiva blir enda mer risikofylte og vil helt dominere risikoen i porteføljen. Det som tidligere kunne oppleves som godt diversifisert kanskje absolutt ikke er det.

Diversifiserbar og ikke diversifiserbar risiko

Spesifikk risiko er risikoen i et enkelt aktivum, og denne risikoen kan reduseres ved å inkludere flere aktiva i porteføljen. For at den spesifikke risikoen skal elimineres, kreves imidlertid at porteføljen er tilstrekkelig stor, slik at hvert enkelt aktivum bare i liten grad påvirker porteføljen som helhet. Den risiko man sitter igjen med i porteføljen, er den risikoen som ikke kan diversifiseres bort. Hvis vi setter diversifiseringen på spissen, og inkluderer alle tenkelige aktiva i porteføljen, får vi en portefølje der den eneste risikoen er markedsrisikoen.

Alfa og Beta

De greske bokstavene α (alfa) og β (beta) dukker ofte opp når man snakker om porteføljeforvaltning. Et aktivums β er et mål på hvor følsom aktivumet er for markedsrisikoen. Dersom β er > 1 betyr det at aktivumet svinger mer enn markedet. Kjøper man et indeksfond som reflekterer et bestemt marked pleier det å kalles en β-eksponering. Søker man β-eksponering på det norske aksjemarkedet, kan man således kjøpe et indeksfond som følger en av de brede norske indeksene, for eksempel OBX Index. Et aktivt forvaltet fond forsøker isteden å skape α ved å avvike fra indeks. Dersom et fond følger en indeks, kan den per definisjon ikke skape α.

(Kilde: Granit Fonder)